『キャッシュフロー計算書(C/F)』とは?基礎知識や必要な理由について解説

キャッシュフロー計算書は財務諸表の1つで、「貸借対照表」「損益計算書」と合わせて財務3表と言われています。

今回は、お金の流れを確認する上で重要な『キャッシュフロー計算書(C/F)』について解説します。

キャッシュフローとは?

そもそも、キャッシュフローという言葉をご存知でしょうか。キャッシュフローとは、文字通りお金の流れのことです。

一定期間のうちに、どれくらいお金の流入(キャッシュ・イン)があり、どれくらいお金の流出(キャッシュ・アウト)があったかを記録し、その差分を出すと「キャッシュ・フロー」になります。つまり、「キャッシュフロー」とは現金の出入りのことを言います。

『キャッシュフロー = キャッシュイン - キャッシュアウト』

売上げと経費を考えるにあたり、月々で計算する考え方はよくありません。お金が入ってくる月と出ていく月をしっかり計算し、資金繰りを入念にチェックしましょう。

キャッシュインフローとはキャッシュの流入のことです。キャッシュインフローは、主に営業活動による売上代金の回収がそれに該当しますが、営業活動だけに係わらず、株主からの出資による資金の増加、銀行借 入等による資金の増加も全てキャッシュインフローに該当します。

■ キャッシュアウトフロー

キャッシュアウトフローとはキャッシュの流出のことです。キャッシュアウトフローは、商品販売業であれば商品の仕入代金の支払いや店舗の賃借料の支払い、従業員の給料の支払いなどが該当します。なお、損益計算書の販売費一般管理費の多くがキャッシュアウトフローとなります。

キャッシュフロー計算書とは?

結論から言うと、キャッシュフロー計算書の目的は「資金の増減理由を活動別に示す」ことです。決算の期首にいくらの現金があって、期末にいくら残っているかという現金の流れが把握できます。キャッシュフロー計算書を確認すれば、現時点で手元にある現金の額を把握することができるのです。

ちなみに、財務3表のうち、「貸借対照表」はお金の調達方法と運用のしかたを表し、「損益計算書」は利益の生み出し方を表しています。貸借対照表、損益計算書、キャッシュフロー計算書は深く関連していて、企業が置かれている状況を総合的に判断することができます。

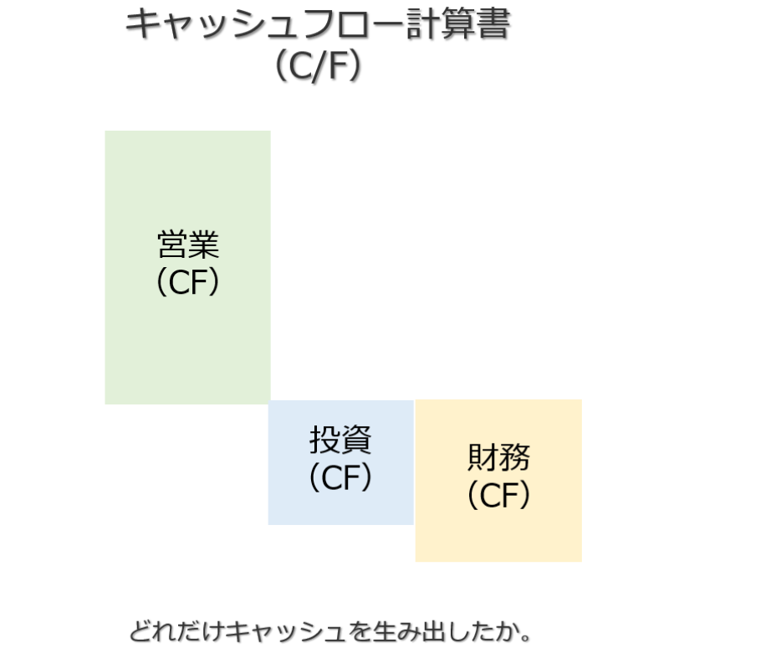

キャッシュフロー計算書は3つに分けられる!?

キャッシュフロー計算書には、営業活動によるキャッシュフロー(営業CF)、投資活動によるキャッシュフロー(投資CF)、財務活動によるキャッシュフロー(財務CF)の3つに分けられます。

これらの計算書を読み解くことで、お金がしっかりまわっているかどうかという倒産リスクを見極めたり、会計期間の始めと終わりでどれくらいお金の流れに変化があったのか?など読み取ることができ、会社のお金の状態が丸わかりになります。それぞれについて説明していきます。

営業活動によるキャッシュフロー(営業CF)

『会社の本業の営業活動によって増減した現金』

『商売活動』

営業活動によるキャッシュフロー(営業CF)とは、本業による収入と支出の差額を表します。ビジネスから得られているキャッシュフローですので、現在のビジネスの良し悪しがわかります。

本業を行って結果、手元にお金がいくら増えたか又は減ったかが分かります。合計額がプラスの会社は、本業が順調に行っている証拠となり、マイナスの会社は、本業で苦戦しており、現金不足で苦しんでいることがわかります。営業活動によるキャッシュフロー(営業CF)のマイナスが続く会社は、少し危険な会社と見てもいいでしょう。

投資活動によるキャッシュフロー(投資CF)

『余剰資金を運用した際や、会社の設備投資をした際に増減した現金』

『設備や株式等へ投資する活動』

投資活動によるキャッシュフロー(投資CF)とは、固定資産や株、債券などの取得や売却をした時の現金の流れを表します。これによって将来の成長に対してどれだけお金を投入できているかを示す指標になります。

通常、営業活動を行っていくためには、設備投資などの固定資産への投資が必要なため、優良企業は、この項目はマイナスであることが多いです。逆にプラスの場合は、会社が持っている設備や、株、債券などを売った金額が投資分を上回っていることを示しています。

財務活動によるキャッシュフロー(財務CF)

『借金の借入、返済、株の発行など、資金調達により増減した現金』

『借金や増資など、資金を集める活動』

財務活動によるキャッシュフロー(財務CF)とは、キャッシュ(お金)の不足分をどう補ったのかを表します。調達に関するキャッシュフローなので運転資本がどうやって集められたか、増えたのか減ったのかを表す指標です。

株主に配当を支払ったり、自社株買いをしたり、借金を返済した場合は、マイナスになります。逆に借入金や社債などで資金調達すればプラスになります。

「直接法」と「間接法」について

営業活動によるキャッシュフロー(営業CF)を記載する方法として、「直接法」「間接法」の2つがあります。以下、「直接法」「間接法」について説明します。

直接法

直接法は、営業キャッシュフローの流れを総額でとらえる方法です。営業活動における現金の増減の要因となるものとしては、商品の販売やその仕入、経費の支払い、給料の支払いなどがありますが、直接法ではこれらの主要な取引ごとにキャッシュフローを総額で表示します。

商品の販売による収入とその仕入による支出は本来相殺するべきですが、直接法ではこれらを相殺せずそれぞれで表示するというのが大きな特徴です。営業活動に関係するキャッシュフローが総額で表示されるため、詳細に流れを把握しやすいというメリットもあります。

間接法

間接法は、損益計算書をもとに営業キャッシュフローを計算する方法です。具体的には、損益計算書における税引前当期純利益から、調整項目を加減して営業キャッシュフローを計算します。

損益計算書は収益と費用から構成されており、基本的にはキャッシュの流れが発生しますが、一部キャッシュを伴わないものやタイムラグが生じるものもあります。これを「非資金損益項目」といい、減価償却費やのれん償却額、減損損失などが含まれます。

また、間接法で求めるのは営業キャッシュフローですので、投資活動や財務活動に含まれるものはここでは省く必要があります。そのほか、売掛金や買掛金、棚卸資産等に関しても調整が必要な場合があります。

このように、税引前当期純利益から調整項目を加減することで、営業活動に関係のあるキャッシュフローを算出することができるのです。

キャッシュフロー計算書はなぜ大切なのか?

キャッシュフローに注目することで、企業の資金状態を判断することができて「黒字倒産」の危険性を予測することもできます。

会計上の「利益」と「手元の資金」はイコールではありません。商品やサービスを売り上げても、顧客から資金を回収するまでにはタイムラグが発生します。また、商品やサービスを生み出す前に、仕入れ等で先に支払いが必要な場合もあります。

そのため、損益計算書上では儲けが出ているように見えても、回収や支払のタイミングによっては赤字になっているケースも発生するのです。手元のキャッシュが増えなければ、借入金の返済や仕入れ代金の支払いのために資金借り入れが必要になり、資金繰りが悪化します。最悪の場合は「黒字倒産」に追い込まれてしまいます。

このことから、企業の経営状態の健全性を判断するためにも「キャッシュフロー計算書」で資金の流れを掴むことが大切なのです。

まとめ

いかがでしたでしょうか?キャッシュ・フロー計算書は、現金がどうして増えて、どうして減ったかということを教えてくれ、売掛金の回収にはある程度の時間が必要だったり、借金が返済できなかったりすると、会社の資金繰りはますます厳しくなっていきます。

まずは基礎知識を覚え、専門家である税理士や会計士に相談して作成していくといいでしょう。